26187

2021-06-18

来源:前瞻产业研究院

中国粉体网讯 中国是全球第一大稀土储量和生产国,在稀土资源开发与利用等方面持续改革。目前,中国稀土采取开采总量控制措施,全国稀土开采、冶炼分离由六大集团完成。未来,稀土应用作用将日益凸显,稀土供需紧张将催生更多稀土回收需求。

稀土产业主要上市公司:目前国内稀土产业的上市公司主要有北方稀土(600111)、广晟有色(600259)、五矿稀土(000831)、厦门钨业(600549)。

产业概况

——稀土是现代工业的维生素

稀土是一组典型的金属元素,有着“工业维生素”的美称。简单来说,稀土元素是指元素周期表中原子序数为57到71的15种镧系元素氧化物,以及与镧系元素化学性质相似的钪(Sc)和钇(Y)共17种元素的氧化物。

根据稀土元素原子电子层结构和物理化学性质,以及它们在矿物中共生情况和不同的离子半径可产生不同性质的特征,十七种稀土元素通常分为轻稀土和中重稀土。

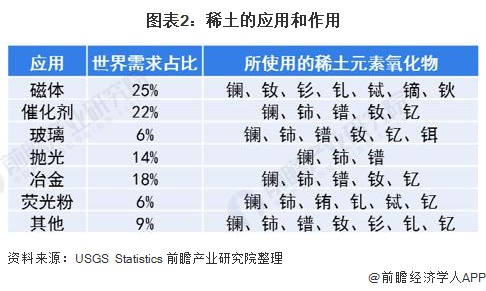

稀土由于独特的电子层结构和耐热特性,在石油、化工、金、纺织、陶瓷、玻璃、永磁新材料等领域都得到了广泛的应用。全球稀土下游应用中,磁材占比最高达到25%,其次为石油硫化裂化等稀土传统应用催化材料占比达到22%,冶金材料(含储氢合金)和抛光材料,占比分别为18%和14%。

综合而言,稀土已成为极其重要的战略资源,被称为“万能之土”。

——稀土产业链剖析

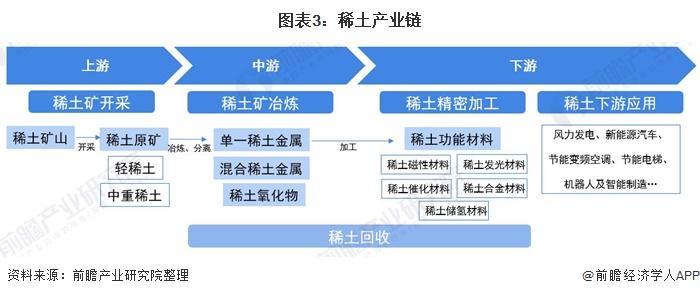

稀土从资源开发到应用主要分为开采、冶炼、分离、加工等步骤。首先从稀土矿山中开采得到稀土原矿,再通过冶炼、分离方法得到单一稀土金属、混合稀土金属、稀土氧化物。对于稀土金属及氧化物,又可进一步精密加工成稀土磁性材料、稀土发光材料、稀土催化材料、稀土合金材料和稀土储氢多种下游材料,最后被广泛应用于风力发电、新能源汽车、节能变频空调、节能电梯、机器人及智能制造等。

此外,由于稀土资源不可再生,近年来国家积极推动稀土回收利用,因此稀土回收也成为了稀土产业链重要的一环。

目前,我国对稀土开采、冶炼实行总量可控,由六大集团完成,因此我国稀土产业上游和中游参与者仅为这六大集团。稀土产业链下游稀土精密加工成稀土功能材料的代表性企业有中科三环、领益智造、安泰科技、银河磁体等。稀土回收代表性企业有华宏科技、南方稀土。

中国稀土产业发展历程

被称作“工业维生素”的稀土产业在我国的发展可追溯到1949年,当年国家有关部委组织北京地质研究所白云鄂博调查队对白云鄂博进行了大规模地质勘查与研究。随后于20世纪60年代我国才正式建成稀土生产线。我国稀土正式由实验室走向产业化。

截止目前,我国稀土产业的发展大致可分为四个阶段,目前正处在调整优化阶段。

中国稀土产业发展现状

1、供给情况

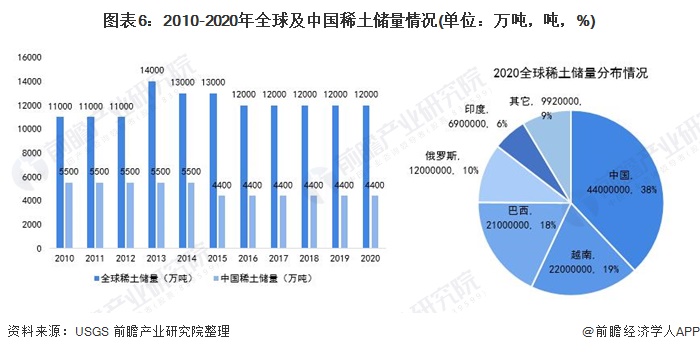

——储量:全球第一,占比超过三分之一

我国是全球最大的稀土储备国,2020年全球稀土储备量为1.2亿吨(以稀土氧化物REO计),而我国稀土储量为4400万吨,占比超过全球三分之一。

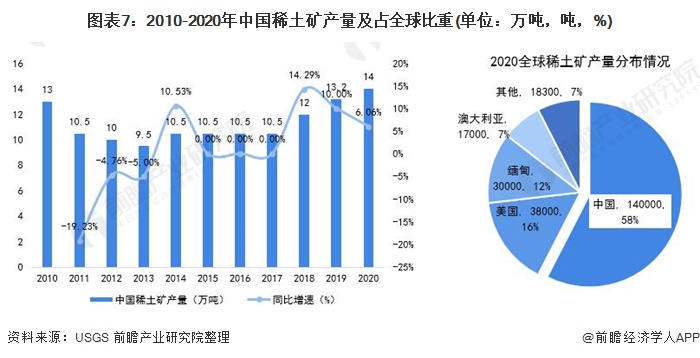

——产量:实施开采总量控制措施,产量占全球一半以上

凭借着我国稀土资源的天然优势以及先进的稀土关键分离技术,我国成为全球稀土市场上最重要的卖家,也是世界上唯一能够提供全部17种稀土金属的国家。

我国对稀土采取开采总量控制措施。根据最新数据显示,2020年我国稀土矿产量为14万吨,占全球稀土矿总产量的一半以上。

2、需求情况

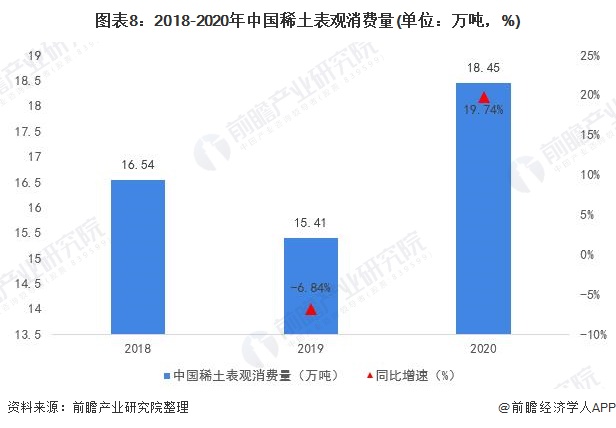

——表观消费量年均15万吨以上

稀土作为“现代工业维生素”,其应用范围非常广泛。伴随着我国现代工业不断发展,我国对稀土的需求日益扩大。2018-2020年,我国稀土表观消费量在15万吨以上。2020年,我国稀土表观消费量更是高达18.45万吨。

注:1)表观消费量=产量-出口量+进口量;

2)稀土产量数据来自于USGS,进口量和出口量数据来自于中国稀土行业协会。

——稀土磁性材料需求最大,2020年疫情影响下游需求

稀土下游需求主要为稀土磁性材料、稀土催化材料、稀土储氢材料、稀土抛光材料、稀土发光材料、稀土合金材料等稀土功能材料。目前稀土磁性材料对稀土原材料需求最大,2020年稀土磁性材料产量超过20万吨。

2020年,受疫情影响,2020年第一季度大部分稀土功能材料工厂处于停工停产状态,第二季度才基本恢复至同期水平,下半年稀土功能材料的发展才整体保持回稳态势。

整体来看,2020年,大多数国内稀土功能材料产量较上年有所下降,其中长余辉荧光粉产量降幅最大,降幅超过50%,产量为242.8吨。仅有储氢材料和烧结钕铁硼磁体(毛坯)产量较上年有所增长,这两大产品产量分别为10092吨和178500吨,增速分别为16.7%和45%。

3、价格情况

——2020年疫情使得稀土产品价格波动较大

2020年,受疫情影响,主要稀土产品市场价格波动较大,轻稀土产品与中重稀土产品价格延续分化走势;轻稀土产品中镨钕类产品震荡上行,镧铈类产品持续走低。二季度以来,随着国内疫情得到有效控制,企业逐步复工复产,经济持续恢复,下游需求逐步释放。

镨钕类产品供需处于紧平衡状态支撑价格震荡上行;镧铈类产品受疫情影响供需矛盾突出,价格持续承压下行;中重稀土产品受供应趋紧、需求稳定等多重因素支撑,价格整体高位运行。

整体来看,大多数稀土氧化物2020年均价均较上年有所提高,仅氧化镧、氧化铈、氧化镨、氧化铕、氧化铒、氧化镱和氧化钇七大产品均价较2019年有所下降。

中国稀土产业竞争格局

——区域竞争:呈现“北轻南重”特点

我国主要稀土资源分布在内蒙古、江西、广西、四川、山东等地区,形成北、南、东、西的分布格局,并具有“北轻南重”的分布特点。轻稀土主要分布在内蒙古包头的白云鄂博矿区,其稀土储量占全国稀土总储量的83%以上,居世界第一。

离子型中重稀土则主要分布在江西赣州、福建龙岩等南方地区,尤其是在南岭地区分布可观的离子吸附型中稀土、重稀土矿,易采、易提取,已成为我国重要的中、重稀土生产基地。

整体来看,内蒙古包头、四川凉山、江西赣州三大稀土生产基地生产稀土占比分别为58%、23%和7%左右。

——企业竞争:六大集团同台竞争,北方稀土优势明显

全国稀土开采、冶炼分离规定由中国北方稀土(集团)高科技股份有限公司、中国南方稀土集团有限公司、中国稀有稀土股份有限公司、广东省稀土产业集团有限公司、五矿稀土集团有限公司和厦门钨业股份有限公司六大稀土集团完成。

2020年,我国稀土开采总量控制指标在14万吨,其中中国北方稀土(集团)高科技股份有限公司稀土开采分配总量最多,稀土矿与冶炼分离产品合计总量为137334吨,占比达到47.25%;其次是中国南方稀土集团有限公司和中国稀有稀土股份有限公司,合计总量分别为27112吨和23879吨,占比分别为20.08%和17.69%。

中国稀土产业发展前景

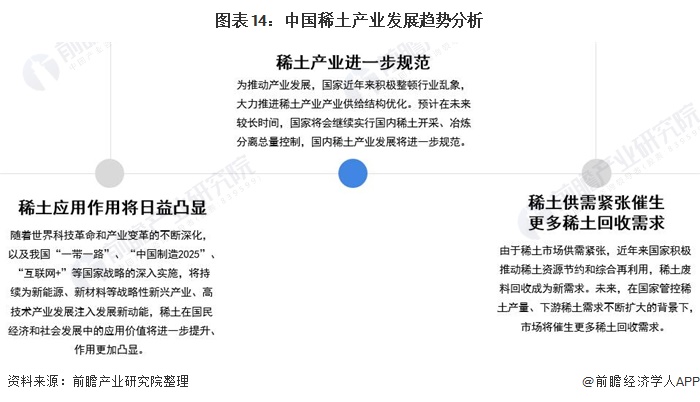

——应用作用将日益凸显,稀土供需紧张将催生更多稀土回收需求

稀土是不可再生的重要战略资源,是改造传统产业、发展新兴产业及国防科技工业不可或缺的关键元素。随着世界科技革命和产业变革的不断深化,以及我国“一带一路”、“中国制造2025”、“互联网+”等国家战略的深入实施,将持续为新能源、新材料等战略性新兴产业、高技术产业发展注入发展新动能,稀土在国民经济和社会发展中的应用价值将进一步提升、作用更加凸显。

另一方面,由于稀土不可再生,而过去我国“黑稀土”现象严重影响我国稀土产业的发展。为推动产业发展,国家近年来积极整顿行业乱象,大力推进稀土产业产业供给结构优化。预计在未来较长时间,国家将会继续实行国内稀土开采、冶炼分离总量控制,国内稀土产业发展将进一步规范。

此外,由于稀土市场供需紧张,近年来国家积极推动稀土资源节约和综合再利用,稀土废料回收成为新需求。稀土废料回收即从稀土生产中产生的废料以及终端含稀土商品中中提取稀土元素生成稀土氧化物的过程,稀土氧化物在进一步加工后可得到稀土金属。未来,在国家管控稀土产量、下游稀土需求不断扩大的背景下,市场将催生更多稀土回收需求。

以上数据来源于前瞻产业研究院《中国稀土产业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

(中国粉体网编辑整理/星耀)

注:图片非商业用途,存在侵权请告知删除!

版权与免责声明:

① 凡本网注明"来源:中国粉体网"的所有作品,版权均属于中国粉体网,未经本网授权不得转载、摘编或利用其它方式使用。已获本网授权的作品,应在授权范围内使用,并注明"来源:中国粉体网"。违者本网将追究相关法律责任。

② 本网凡注明"来源:xxx(非本网)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责,且不承担此类作品侵权行为的直接责任及连带责任。如其他媒体、网站或个人从本网下载使用,必须保留本网注明的"稿件来源",并自负版权等法律责任。

③ 如涉及作品内容、版权等问题,请在作品发表之日起两周内与本网联系,否则视为放弃相关权利。